Restrukturyzacja finansowa przedsiębiorstwa - czym jest, jakie są niezbędne narzędzia oraz w jakich etapach jest prowadzona.

Kiedy restrukturyzacja finansowa jest konieczna?

Restrukturyzacja finansowa przedsiębiorstwa jest konieczna, gdy negatywne czynniki zewnętrzne, jak kryzys, powodują brak możliwości pokrywania kosztów oraz obsługi zadłużenia. Kryzys działalności powoduje problemy finansowe i może być zagrożeniem dla ciągłości działania biznesu. Dodatkowo, zatrzymanie spłaty zadłużenia finansowego powoduje, że klient zostaje przekazany do działu restrukturyzacji, co może pociągnąć za sobą wypowiedzenie umowy kredytu lub leasingu oraz rozpoczęcie windykacji. Jeżeli refinansowanie kredytu w innej instytucji jest możliwe, jest to najlepsze rozwiązanie. W sytuacji obecnego kryzysu akcja kredytowa została zatrzymana, także konieczne jest wynegocjowanie nowych warunków z wierzycielami i / lub uzyskanie ochrony i przeprowadzenie restrukturyzacji sądowej, jak sanacja czy postępowanie układowe.

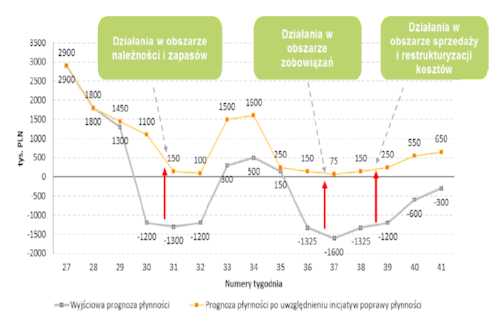

Problemy z płynnością finansową i działania ratunkowe

Gdy bieżące przepływy nie pozwalają na obsługę zadłużenia, konieczna jest zmiana warunków finansowania – części lub wszystkich, czyli tzw. covenant reset. Jednak najpierw trzeba utrzymać płynność - służy do tego 13 tygodniowy STCF, niezwykle skuteczne narzędzie opisane tutaj utrzymanie płynności, czyli prognoza przepływów. Takie narzędzie możemy dla Państwa przygotować.

Czym jest restrukturyzacja finansowa?

Restrukturyzacja finansowa przedsiębiorstwa jest rozwiązaniem mającym na celu usunięcie problemów finansowych i poprawę płynności przedsiębiorstwa w wyniku ustalenia z wierzycielami nowej struktury finansowania i harmonogramu jego spłaty dopasowanego do możliwości finansowych przedsiębiorstwa. W procesie restrukturyzacji wykorzystywane są specyficzne narzędzia, które zostały opisane poniżej. Sam proces restrukturyzacji finansowej przedsiębiorstwa trwa od kilku tygodni do kilku miesięcy, zależnie od ilości zaangażowanych banków oraz skomplikowania sytuacji dłużnika. W tym okresie szczególny nacisk powinien trzeba położyć na planowanie i zarządzanie płynnością (przykłady w dalszej części tekstu). W bankach procedury przebiegają w różny sposób, w niektórych wstępna restrukturyzacja prowadzona jest przez dotychczasowych opiekunów klienta, w innych naruszający warunki umowy klient jest przekazywany od razu do departamentu restrukturyzacji i windykacji. W trakcie negocjacji z wierzycielami wspieramy Państwa na każdym etapie.

Jak przebiega restrukturyzacja finansowa?

Proces restrukturyzacji finansowej przedsiębiorstwa (dotyczący obligacji, pożyczki, faktoringu bądź innego instrumentu) opiera się na negocjacjach z bankami lub innymi instytucjami finansującymi. Rozpoczęcie rozmów dotyczących zmiany warunków udzielonego przez bank finansowania lub warunku wykupu wyemitowanych obligacji umożliwia wiarygodny biznes plan. Plan musi m.in. adresować przyczyny wystąpienia trudności w obsłudze zadłużenia. W ramach procesu restrukturyzacji kredytu firmowego wiele instytucji finansowych zaleca skorzystania ze wsparcia profesjonalnych doradców finansowych, którzy w sposób niezależny weryfikują prognozy dłużnika. Doradca często prowadzi proces restrukturyzacji finansowania w ramach, którego przygotowuje niezbędne narzędzia jak wiarygodny i rzetelny model finansowy przedstawiający wyniki spółki w kilku scenariuszach, analizę rynku oraz biznes plan. Taki zestaw narzędzi pozwala następnie na ocenę sytuacji finansowej podmiotu, a także będzie podstawą do podjęcia decyzji przez instytucje finansowe.

Podczas procesu restrukturyzacji finansowej przedsiębiorstwa może okazać się, iż w celu optymalizacji struktury finansowania, najlepszym rozwiązaniem dla przedsiębiorstwa będzie refinansowanie części lub całości aktualnego zadłużenia w innej instytucji. Gdy całościowe refinansowanie nie jest możliwe, często konieczne jest zasilenie spółki w dodatkowe środki – w formie dokapitalizowania lub dodatkowego finansowania od podmiotów wyspecjalizowanych w trudnych sytuacjach. Trwają również prace nad uproszczeniem procedury przyznawania pomocy publicznej, która dla wielu przedsiębiorców może być doskonałym źródłem finansowania.

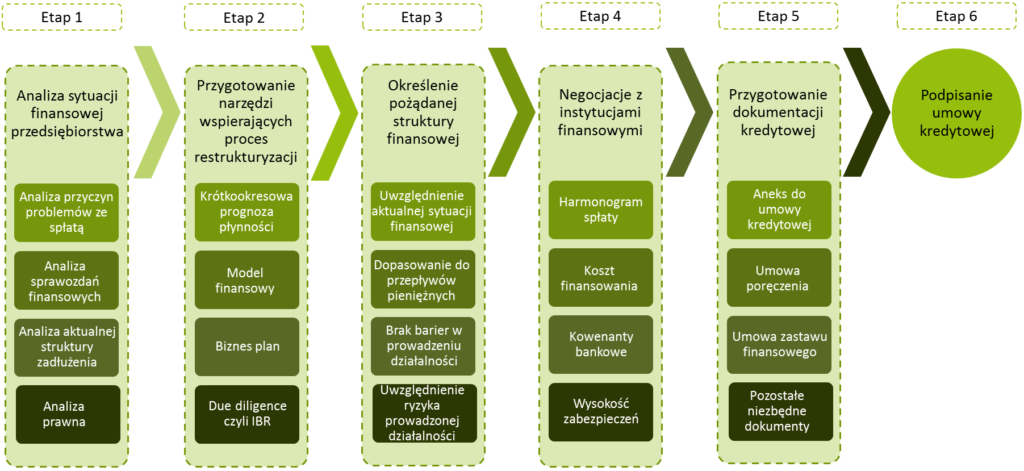

Proces restrukturyzacji finansowej przedsiębiobrstwa

Etap 1: Analiza sytuacja finansowej przedsiębiorstwa

W pierwszym etapie kluczowa jest analiza sytuacji finansowej przedsiębiorstwa, zidentyfikowanie jakie są przyczyny aktualnych problemów finansowych przedsiębiorstwa oraz określenie celu jaki powinien zostać osiągnięty w ramach procesu restrukturyzacji finansowej przedsiębiorstwa, a następnie dostosowanie dalszych etapów procesu restrukturyzacji finansowej przedsiębiorstwa do jego potrzeb.

Etap 2: Przygotowanie narzędzi wspierających proces restrukturyzacji

Celem drugiego etapu restrukturyzacji finansowej jest przygotowanie niezbędnych narzędzi wspierających proces restrukturyzacji finansowej przedsiębiorstwa tj. biznes plan i model finansowy, a czasem także krótkookresowa prognoza przepływów pieniężnych. Narzędzia te umożliwią określenie pożądanej struktury finansowania przedsiębiorstwa oraz pozwolą instytucjom finansującym przedsiębiorstwo podjęcie decyzji z zakresie restrukturyzacji kredytu.

Etap 3: Określenie pożądanej struktury finansowej

Na kolejnym etapie określona zostanie optymalna struktura finansowa z punktu widzenia aktualnego zapotrzebowania przedsiębiorstwa. Nowa struktura finansowania, z jednej strony umożliwić ma przedsiębiorstwu prowadzenie działalności bez ryzyka utraty płynności oraz zapewnić instytucje finansujące, iż zobowiązania finansowe wobec nich zostaną uregulowane.

Etap 4: Negocjacje z instytucjami finansującymi

Czwartym etapem restrukturyzacji finansowej przedsiębiorstwa są negocjacje z instytucjami finansowymi. Wspierane są one narzędziami przygotowanymi w poprzednich etapach procesu, a ich celem jest uzyskanie zgody instytucji finansujących na zmianę aktualnego finansowania na nowa, optymalną z punktu widzenia przedsiębiorstwa, strukturę finansowania.

Etap 5: Przygotowanie dokumentacji kredytowej

Po wynegocjowaniu finalnych warunków zrestrukturyzowanego finansowania przedsiębiorstwa należy przygotować dokumentację finansowania, która uwzględni ustalenia poczynione razem z instytucjami finansującymi. W tych czynnościach zazwyczaj niezbędne jest wsparcie doradcy prawnego.

Etap 6: Podpisanie umowy kredytowej

Ostatnim etapem restrukturyzacji finansowania przedsiębiorstwa jest podpisanie aneksu do umów z instytucjami finansującymi.

Wesprzemy Państwa w przygotowaniu następujących narzędzi w ramach procesu restrukturyzacji finansowej przedsiębiorstwa

Case study - restrukturyzacja finansowa przedsiębiorstwa

Producent z branży przetwórstwa gumy

Przyczyna restrukturyzacji

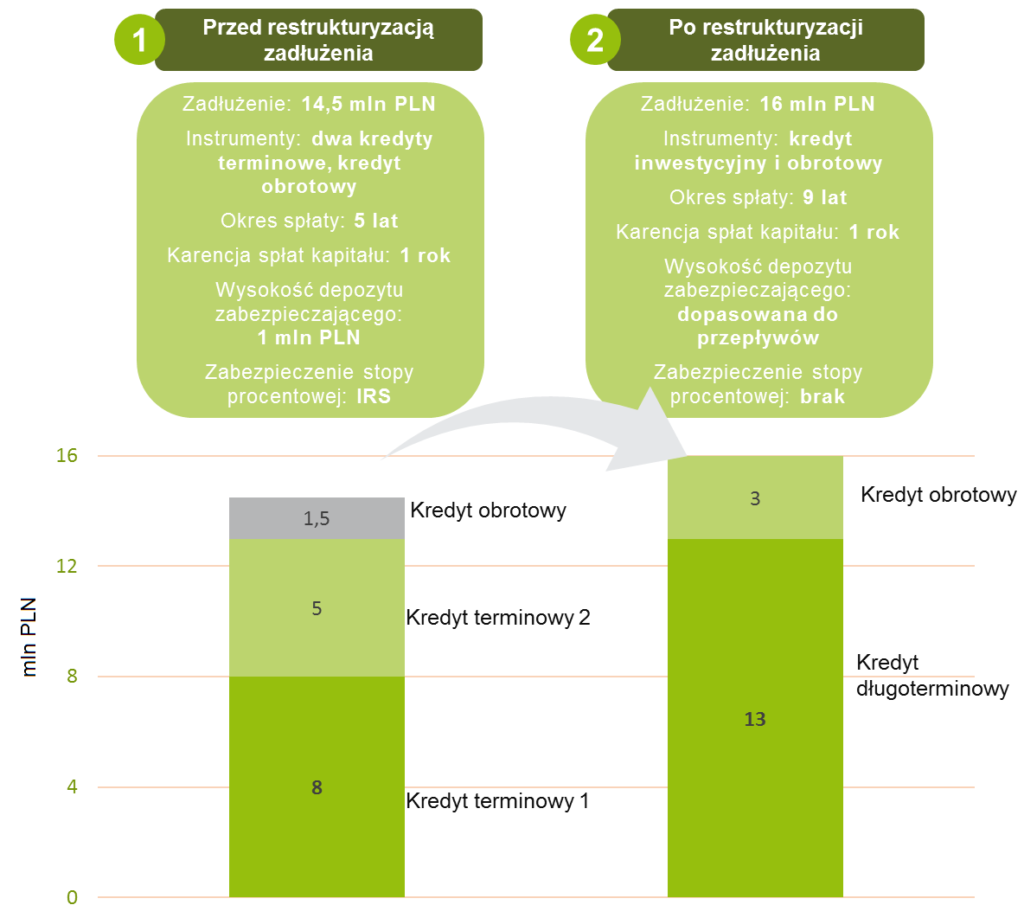

Producent z branży przetwórstwa gumy odnotował spadek przychodów wynikający z odejścia ważnego klienta. Pierwotny harmonogram spłaty finansowania nie był możliwy do spełnienia ze względu na niższe przepływy pieniężne.

Cel restrukturyzacji

Wydłużenie okresu spłaty finansowania bankowego przez dopasowanie struktury spłaty rat do możliwości finansowych spółki – na podstawie nowego modelu finansowego i biznes planu.

Efekty restrukturyzacji

Nowa, optymalna i uproszczona struktura finansowania – konsolidacja dwóch kredytów w ramach jednego kredytu długoterminowego.

Wydłużenie okresu spłaty z 5 do 9 lat z dodatkowymi mechanizmami spłaty opartymi o wskaźniki finansowe.

Pozyskanie 1,5 mln PLN dodatkowego finansowania obrotowego. Nowe finansowanie obrotowe umożliwiło również do zamknięcia pozycji IRS, które przełożyło się na zmniejszenie kosztu odsetkowego finansowania.

Odroczenia spłaty rat kapitałowych kredytu na okres 1 roku.

Podsumowanie

Nowa struktura finansowania po restrukturyzacji została dopasowana do zmienionej sytuacji finansowej przedsiębiorstwa, potrzeb w zakresie rozwoju i możliwości spłaty wynikających z przepływów pieniężnych przedsiebiorstwa.

Producent papieru z makulatury i opakowań tekturowych

Przyczyna restrukturyzacji

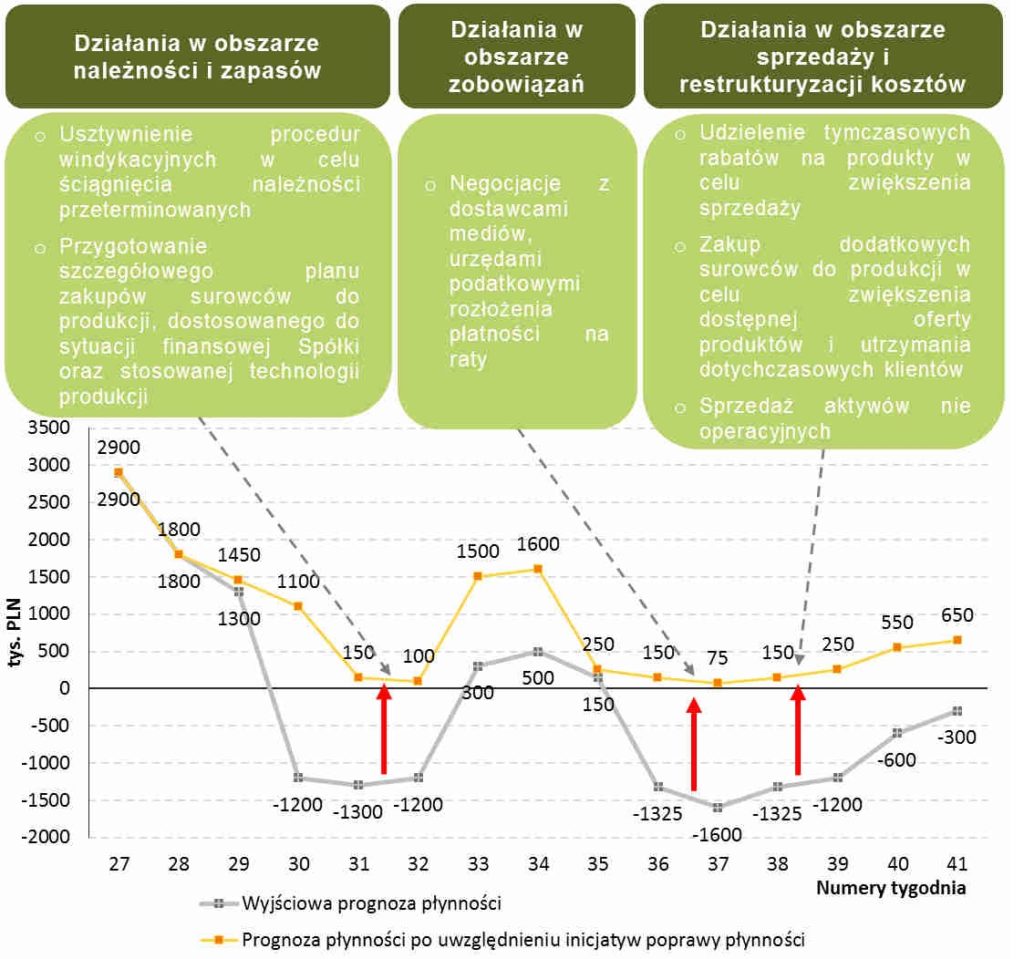

Producent papieru z makulatury i opakowań tekturowych rozpoczął postępowanie sanacyjne w wyniku braku możliwości spłaty zobowiązań związanych z awarią maszyny produkującej papier.

Cel projektu

Produkcja papieru makulaturowego i opakowań tekturowych wymaga zakupu dużej ilości surowców produkcyjnych, ciągłych wydatków na serwisy i remonty maszyny papierniczej oraz posiadania wysokiej ilości produktów gotowych na magazynie. W ramach projektu wdrożyliśmy kompleksowe narzędzie pozwalające na planowanie przepływów związanych z zakupem surowców, remontami maszyny, planami dotyczącymi produkcji papieru oraz poziom zapasów produktów gotowych. Celem narzędzia było zaplanowanie procesu produkcji spółki i jej funkcjonowania w oparciu o niski stan środków pieniężnych, którymi spółka dysponowała.

Efekty projektu

Zastosowany model pozwalał na planowanie cyklu produkcyjnego oraz wydatków z nim związanych na okres kolejnych kilku tygodni. W ramach narzędzia wdrożono także szereg inicjatyw umożliwiających poprawę płynności spółki jak np. wdrożenie nowej procedury windykacyjnej poprawiającej spływanie należności, wydłużenie terminów płatności za dostawy od dostawców czy przyśpieszenie wysyłek dostaw w wyniku zaangażowania nowego operatora logistycznego.

Podsumowanie

Wdrożone narzędzie pozwoliło na efektywne planowanie procesu produkcji w trudnej sytuacji związanej z niewystarczającą płynnością przedsiębiorstwa. Na jego podstawie wdrożono szereg inicjatyw, które umożliwiły poprawę płynności przedsiębiorstwa.

Skontaktuj się

Partner RSQ Associates

Telefon / formularz

Wybrane projekty restrukturyzacji finansowej przedsiębiorstw

Przetwórca opon gumowych

Restrukturyzacja finansowania przedsiębiorstwa

Wartość transakcji: 20 mln PLN

Producent papieru makulaturowego

Wsparcie spółki w zarządzaniu płynnością

Producent pianki poliuretanowej

Restrukturyzacja finansowania przedsiębiorstwaWartość transakcji: 50 mln PLN